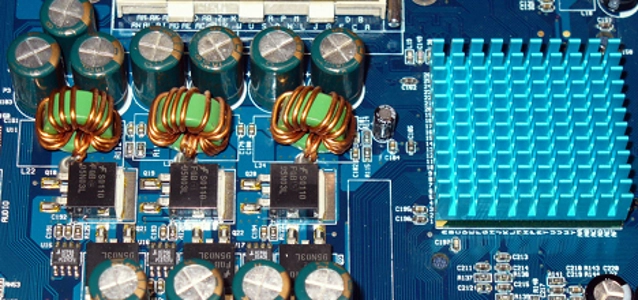

© ermess dreamstime.com

Markt |

Leoni tritt in nächste Wachstumsphase ein

Für Leoni, einem europäischen Anbieter von Kabeln und Kabelsystemen für die Automobilbranche und weitere Industrien, war das Geschäftsjahr 2013 wie angekündigt ein Jahr des Übergangs.

Das Unternehmen hat im Berichtszeitraum die Grundlage für die nächste Wachstumsphase geschaffen. Der Konzernumsatz erreichte mit 3,92 Mrd. Euro (2012: 3,81 Mrd. Euro) einen neuen Höchst-wert. Grund für die über den Planungen liegenden Einnahmen war die anhaltend hohe Nachfrage der weltweiten Automobilindustrie. Das Ergebnis vor Zinsen und Steuern (EBIT) lag mit 163,1 Mio. Euro wie erwartet deutlich unter dem Vorjahreswert von 237,9 Mio. Euro, welcher durch den Verkauf der Tochtergesellschaft Leoni Studer Hard AG positiv beeinflusst worden war.

Zudem wirkten sich im Geschäftsjahr 2013 unter anderem Restrukturierungaufwendungen von 21 Mio. Euro, hohe Vor-leistungen für 16 neue Bordnetz-Projekte sowie fehlende Deckungs-beiträge durch nicht ausgelastete Industriekabel-Werke gewinnbelastend aus. Der Konzernüberschuss beläuft sich auf 105,9 Mio. Euro (2012: 157,0 Mio. Euro). Das Unternehmen beabsichtigt, eine Dividende von 1 Euro (Vorjahr: 1,50 Euro) auszuschütten.

"Leoni hat 2013 seine langfristige Strategie weiterentwickelt und eine Vielzahl zukunftsorientierter Maßnahmen ergriffen", sagt Dr. Klaus Probst, Vorstandsvorsitzender der Leoni AG, anlässlich der Bilanzpressekonferenz der Unternehmensgruppe. "Trotz der schwachen Konjunktur in unserem Heimatmarkt Europa ist es gelungen, einen neuen Umsatzrekord zu erzielen. Dies war nur möglich, weil Leonis internationale Präsenz wächst und sich unser Geschäft in Amerika und Asien sehr gut entwickelt hat."

WSD: Wachstum mit Premiumherstellern

Der Unternehmensbereich Wiring Systems (WSD) konnte den Umsatz im Berichtsjahr um gut 5 Prozent auf 2.321,0 Mio. Euro (2012: 2.206,4 Mio. Euro) steigern. Ausschlaggebend für den Zuwachs war vor allem die Nachfrage der exportstarken deutschen Automobilindustrie, insbesondere der Premium-hersteller. Deutlich zugelegt hat auch der Absatz an Kabelsätzen und Bordnetz-Systemen, die in den chinesischen Werken produziert und dort größtenteils an internationale Hersteller geliefert wurden. In Amerika, wo bislang fast ausschließlich der Nutzfahrzeugmarkt bedient worden war, gelang zum einen der Start in das Bordnetz-Geschäft mit Pkw. Zum anderen hat sich das junge Geschäftsfeld Power Sports erfolgreich etabliert.

Auf die Ertragslage wirkten sich vor allem Restrukturierungsaufwendungen von 12,6 Mio. Euro sowie hohe Vorleistungen für überdurchschnittlich viele neue Projekte negativ aus. Erwartungsgemäß verringerte sich das Bereichs-EBIT auf 116,1 Mio. Euro (2012: 136,4 Mio. Euro).

WCS: Plus bei Automobilleitungen, Rückgang im Industriegeschäft

Die Absatzmärkte des Unternehmensbereichs Wire & Cable Solutions (WCS) entwickelten sich auch im Geschäftsjahr 2013 uneinheitlich. Die Geschäftseinheiten, die den Industriesektor mit Kabeln und Kabelsystemen beliefern, hatten wegen ihres noch stark auf das zuletzt konjunkturschwache Europa fokussierten Geschäfts mit einer rückläufigen Nachfrage zu kämpfen. Dagegen konnten die Einnahmen mit Automobilleitungen gesteigert werden: Bei gleichbleibenden Umsätzen in Europa legten Asien und Amerika deutlich zu. Entsprechend wurden die Kapazitäten in diesen beiden Regionen im Berichtszeitraum ausgebaut. In Summe blieb der Außenumsatz des Segments mit 1.596,9 Mio. Euro (2012: 1.602,6 Mio. Euro) nahezu konstant.

Wie erwartet lag das EBIT des Unternehmensbereichs mit 47,1 Mio. Euro markant unter dem Vorjahreswert von 101,3 Mio. Euro, der von dem Einmaleffekt von 28,3 Mio. Euro aus dem Verkauf der Tochtergesellschaft Leoni Studer Hard AG überzeichnet war. Zudem wurde das Ergebnis im Berichtsjahr durch Restrukturierungen von 8,9 Mio. Euro, die schwache Kapazitätsauslastung im Industriebereich sowie einen ungünstigen Produktmix bei Automobilkabeln belastet.

Kapitalfluss: Investitionssumme auf Rekordhöhe

Leoni investierte im Geschäftsjahr 2013 insgesamt die Rekordsumme von 168,4 Mio. Euro (2012: 154,2 Mio. Euro) in Sachanlagen und immaterielle Vermögenswerte, was einer Zunahme um 9 Prozent entspricht. Das Unternehmen baute zum Beispiel seine Automotive-Kapazitäten in China und Mexiko aus und installierte eine Spritzgussfertigung in der Slowakei. Investiert wurde auch in die Modernisierung der Bordnetz-Zentrale in Kitzingen, um insbesondere die Bereiche Engineering und Entwicklung weiter vergrößern zu können. Trotz der erneut gestiegenen Investitionssumme erwirtschaftete Leoni einen Mittelzufluss aus laufender Geschäftstätigkeit von 187,4 Mio. Euro (2012: 211,7 Mio. Euro). Der Free Cashflow erreichte mit 36,7 Mio. Euro (2012: 63,5 Mio. Euro) nicht ganz das angestrebte Niveau.

Finanzlage: Verschuldungsgrad abermals gesunken

Seit der Überwindung der Wirtschafts- und Finanzkrise konnte Leoni seine Vermögenslage stetig verbessern. 2013 stieg das Eigenkapital auf nunmehr 827,6 Mio. Euro (2012: 784,0 Mio. Euro). Auch die Eigenkapitalquote erhöhte sich und lag zum 31. Dezember 2013 bei 34,5 Prozent (31.12.2012: 32,9 Prozent) - dem höchsten Wert seit 2006. Die Nettofinanzschulden wuchsen zum Jahresende leicht auf 257,0 Mio. Euro nach 249,2 Mio. Euro im Vorjahr. Der Verschuldungsgrad (Gearing) konnte erneut leicht gesenkt werden und betrug 31 Prozent (2012: 32 Prozent). Die Gesamtkapitalrendite (ROCE) erreichte am 31. Dezember 2013 mit 13,2 Prozent (31.12.2012: 20,9 Prozent) und lag damit unter der Zielmarke von 15 Prozent.

Prognose: Langfristig ausgeglichene regionale Umsätze

Leoni tritt 2014 plankonform in die nächste Wachstumsphase ein, die das Unternehmen bis zum Jahr 2016 auf einen Konzernumsatz von 5 Mrd. Euro und eine EBIT-Marge von 7 Prozent bringen wird. Für das laufende Geschäftsjahr werden Erlöse von ca. 4,1 Mrd. Euro und ein überproportional steigendes Ergebnis vor Zinsen und Steuern von mindestens 200 Mio. Euro erwartet. Das Unternehmen hat ein Investitionsvolumen von 200 Mio. Euro veranschlagt.

Leoni erwartet 2014 einen Free Cashflow von etwa 30 Mio. Euro. Das Eigenkapital sollte sich durch den erwarteten Jahresüberschuss weiter erhöhen und die Eigenkapitalquote damit auf rund 36 Prozent ansteigen. Die Kapitalrendite wird voraussichtlich ca. 16 Prozent betragen.

Die regionale Verschiebung des Geschäftsvolumens wird sich bei Leoni fortsetzen. Hat Europa im Berichtsjahr noch rund zwei Drittel zum Konzernumsatz beigesteuert, so wird der Anteil 2018 auf voraussichtlich knapp 60 Prozent zurückgehen. Langfristig ist eine Gleichverteilung zwischen den Wirtschafträumen Europa, Asien und Amerika angestrebt, wobei das Geschäft im Heimatmarkt Europa weiter wachsen soll.